§ Twitter 悄悄的在 ads.txt 當中加入了 Inmobi 的紀錄,也是 ads.txt 當中唯一的一行。§ Google 跟 Meta 在 Data Clean Room 的戰場遠落後其他競爭對手,Data Clean Room 則是 RMN零售媒體陣營成長最佳利器。§ 許多媒體趨只願意用陽春的 PPID 機制來達成頻次控管等廣告投遞基本功能。也因為媒體的次世代 ID 供給量有限,導致廣告主一直不願意加大預算去嘗試,形成一個雞生蛋、蛋生雞的難題。

TPG 週報會在台灣時間每週一早上 10:00 出刊,每一期將由 TPG 成員分享當週所閱讀的大小新聞與短評,還有不分新舊的優質閱讀文章分享。

【新聞短評】

With advertising in flux, Twitter is outsourcing ad monetization to ad tech

Twitter 前陣子才迎來新的 CEO,馬上在廣告業務上就有了一些進展:開始在程序化廣告市場上銷售庫存。從上個月 13 日起,Twitter 便悄悄的在 ads.txt 當中加入了 Inmobi 的紀錄,也是 ads.txt 當中唯一的一行。根據 Digiday 揭露,目前這項合作僅限於一些測試市場,但有計劃會逐漸擴展到其他市場。需要注意的是,從 Twitter 創立至今,從未從未透過程序化交易向廣告客戶提供廣告庫存,而是建立起類似圍牆花園的廣告銷售機制。這次的嘗試將會是很大突破,後續是否能帶領 Twitter 重新獲得廣告主的信心及預算相當值得留意。(by Richard)

‘Not the future’: European publishers remain steadfast in blocking alternative IDs to third-party cookies

無論新的第三方 Cookies 替代方案有多棒,總是會有媒體不願意嘗試,Digiday 這篇針對歐洲媒體高管們的採訪報告指出,在歐盟因為 GDPR 的緣故,媒體有責任向使用者說明第三方 ID 的使用狀況,並且需要明確取得消費者同意、才能整合 UID 2.0 或 ID5 等解決方案,導致許多媒體趨於保守,不願意嘗試任何第三方的解決方案,只願意用陽春的 PPID 機制來達成頻次控管等廣告投遞基本功能。也因為媒體的次世代 ID 供給量有限,導致廣告主一直不願意加大預算去嘗試,形成一個雞生蛋、蛋生雞的難題。(by Richard)

Germany's antitrust watchdog questions the future of behavioral advertising

一樣是來自歐盟的消息,德國的反壟斷機關 FCO,近日針對 Google 的壟斷案提出了聲明表示:只有少數的公司掌握了大量的第一方資料,而且多數的消費者是不了解資料被壟斷的情形。而在聲明中也提出後續可能的建議,認為產業需要跳脫出「透過資料驅動的數位廣告生態」。雖然德國對於 Google 的反壟斷調查還沒結束,也尚未提出正式對 Google 的裁罰或是要求,但在這過程當中,可說是對於當代針對受眾行為做廣告投放的商業模式,提出了根本性的質疑。(by Richard)

Meta threatens to pull news from its apps in California

近年來各地政府針對社群平台掌握媒體流量的狀況,紛紛提出相關對應法案,試圖讓平台能提供合理的分潤機制給媒體,矽谷所在的加州政府也不例外,在近日提出了 The California Journalism Preservation Act,該法案將針對科技巨頭因為新聞連結而產生的廣告收入課稅,該所得將用於支持加州當地的媒體。Meta 於上週三發出聲明表示,若當法案通過,Facebook 與 Instagram 將不排除針對加州使用者全面封鎖新聞內容,也強調是媒體自身願意將這些內容放上平台,且在 Facebook 普及前,媒體業本身就已經在走下坡。(by Richard)

Netflix Password Crackdown: Only 8% of Shared Users Plan to Subscribe

Netflix 正式啟動打擊寄生帳號, 台灣的 Netflix 的共用帳號方案是每人得要多付月費100元,就可與同住者以外的人共用帳號。究竟,這樣的決策將為 Netflix 帶來更多獲利還是出乎預料的損失?根據 CordCutting.com 調查,近四分之一的美國Netflix 使用者,會因帳密共享規則取消他們的訂閱。目前使用共享帳密的使用者中,只有 8% 的人因此註冊新的Netflix 帳號。另外,因共享帳號有意願而多付訂閱費用只有 5% 的人。調查指出,美國市場可能有 1,520 萬人因此取消他們的訂閱。另外,Netflix 的打擊寄生帳號政策在西班牙遭到市場反彈而導致收入損失。上述,無論是調查或是至今的市場反饋,對 Netflix 來說皆是後續調整收費方針的依據,究竟該如何取捨短期利益與長期營收的矛盾,同時要說服市場其投資人期待,本刊將持續追蹤報導。(by Brick)

【長文閱讀】

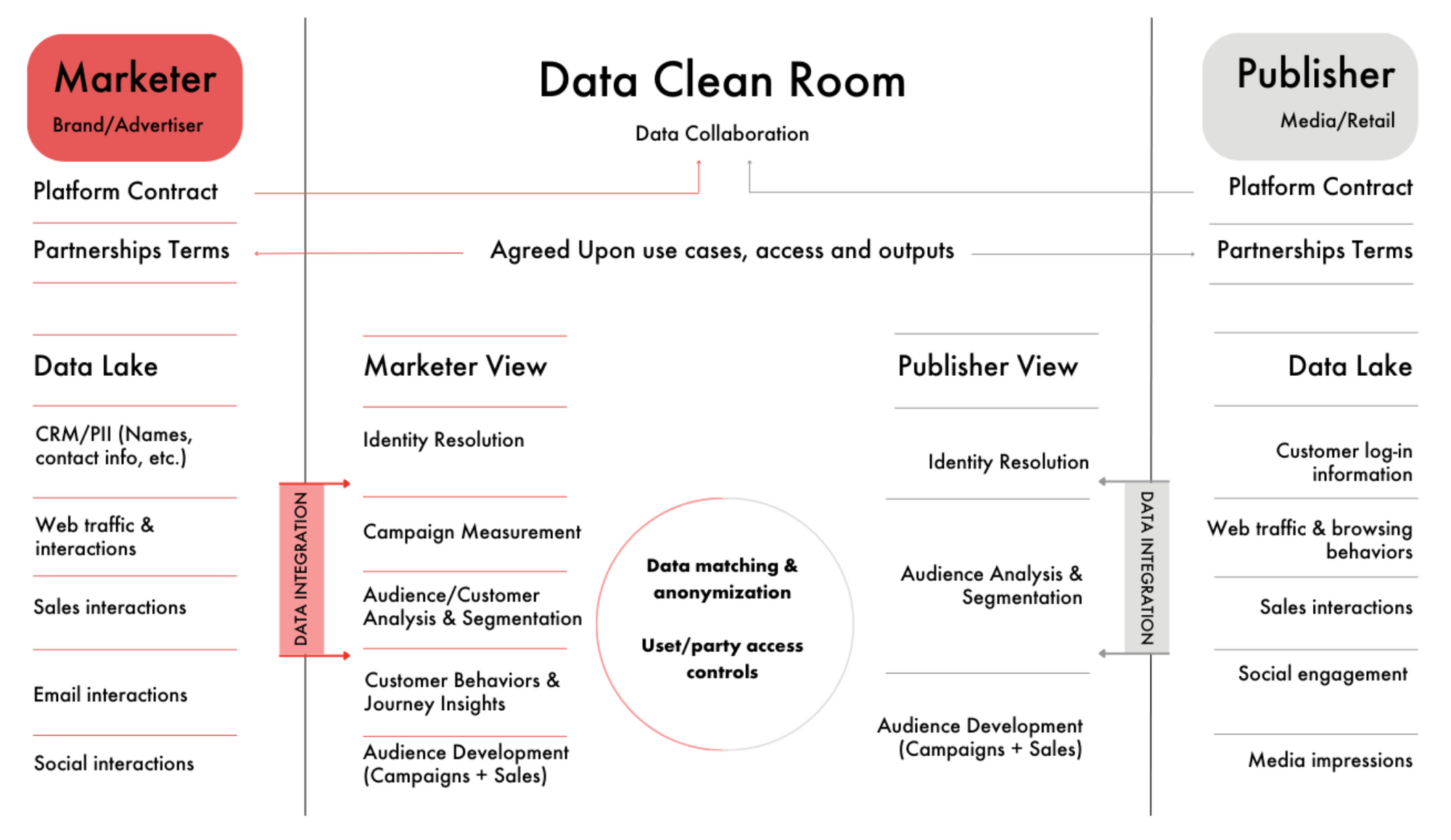

How Retailers Are Using Data Clean Rooms

本刊之所以長期關注 Data Clean Room(簡稱 DCR)及 RMN 零售媒體相關議題,是因為除了他們是全球數位廣告市場趨勢熱門議題,這兩大顯學更是引領市場發展擺脫雙頭壟斷新局面的必要元素。這概念怎麼說呢?我用一個問題,來反向思考上述觀點。為何這門顯學新聞報導,我們卻相對少看見 Google 和 Meta 的相關新聞?

Google 跟 Meta 在 Data Clean Room 遠落後其他競爭對手

Meta Advanced Analytics(簡稱 AA),終於在去年度於全球市場問世,有別於其他 DCR 服務,AA 僅能就客戶第一方數據去做更多細膩維度分析,找出不同觀點的洞察,有益於下一次 Meta 廣告預算的計畫與執行,不過分析的結果、或是將第一方數據及 Meta 第二方數據整合之數據,是無法打包成新的受眾以作為廣告組合目標族群。 各界對於 Meta AA 理解相較 Google 的 DCR 較為陌生,因此本文以 Meta AA 數據分析層面服務來列舉,同時也揭開 Meta AA 服務神秘的面紗。Meta AA 可以提供分析內容如下:

- 廣告觸及及頻率分佈分析

- 受眾重疊分析,分析一次活動或是各帳戶受眾重疊比例

- 毛利提升比較分析,運用 AB Test 比較,看一組投放策略「毛利是最佳化」

- 最後點擊以及多重點擊屬性歸因,用來比較帳戶底下不同廣告活動的貢獻

- 轉換路徑分析,包含Audience Network、Mobile Feed、Messenger、Instagram 、Desktop Web feed 等,觀察哪一種路徑組合轉換率最佳

- 跨廣告活動成效分析,理解產品B素材,是如何有效產出產品A的實際轉換

至於 Google Ad Data Hub(簡稱 ADH),運用邏輯跟上述 Meta的 AA 雷同,差別在於 Google 生態系相對更多元,因此可以將 DV360、Google Ads、CM、YouTube 等 Google 生態系數據整合至客戶第一方數據後分析,且受眾可以打包至 Google 廣告平台。這邊要特別強調,運用 DCR 將受眾打包作為目標受眾的功能 AA 並不支援。

然而,Data Clean Room 等本質除了向無塵室般絕對保護及保密數據,但這些都比序指向更有商業價值的數據,而數據在此過程變成有價值是因爲與媒體數據做整合,簡言之就是將客戶的原有第一方數據,變得更豐富、更有深度、更多元面向數據整合去理解你的會員。

甚至所謂多元面向數據整合,更是具備更多 Open Internet 精神,而 Google 及 Meta 剛好代表花園圍牆內絕對強權。因此,廣告主通常能在其封閉生態圈自力更生,而不需要太多外部數據。這就是 Google 及 Meta 在 DCR 佈局相對其他媒體及數據平台較被動的原因。

如果你是 Google 或是 Meta 廣告業務,你會想推廣自家 DCR 嗎?

至今這兩家企業,在全球及台灣市場上沒有 DCR 的代表作或是成功案例。當然,雙頭巨人在全球市場上推廣 AA 及 ADH 的單位都是屬於「廣告業務單位」。試想賣廣告的 Account Manager 要賣 DCR ,勢必將面對客戶一堆問題,且投入疲於奔命解釋一堆後,卻無法提高客戶廣告預算。換言之,假設你是 Google 的廣告業務,你會建議客戶認真導入 GA4 及 GCP Big Query 應用還是 ADH 平台服務?

順著這個道理,再次思考兩家公司在 DCR 的佈局,就相對更好理解為何相對落後其他競爭對手。甚至,Meta 及 Google 目前主戰場核心為 ASC(高效速成廣告) 及 PMax(最高成效廣告),這兩大產品皆是 AI 自動化廣告,廣告自動化及第一方數據的價值產生廣告行動方針,概念上會有目標受眾自動與手動廣告設定的衝突。

Data Clean Room 是 RMN 零售媒體陣營成長最佳利器

本刊第50期曾報導過,RMN 可以分成零售媒體 1.0 及零售媒體 2.0。所謂的零售媒體 1.0,就是零售商運用其電商網站站內流量,創造出來的轉換流量價值。零售媒體 2.0,泛指零售業運用其第一方數據,運用站外媒體的流量,創造出來的轉換流量價值。無論是站內或是站外的零售媒體,零售商皆需要跟品牌廣告主協作,透過 DCR的安全環境下,將不同數據源整合、分析、運用,目的就是為讓整體廣告成效可以改善且持續提升。簡言之,RMN 擁有零售與廣告的「混血基因」,因此 DCR 在RMN 陣營就像一份強大的 CRM 報告,幫助廣告主深度分析銷售背後 What、Why、Where、When 以及 Who 的面向,同時又能真正將分析結果帶出 How 的行動分針,如結合廣告工具來打包目標受眾。

Carrefour 與 LiveRamp 的合作,包括使用 DCR 來分析消費者的購買模式,例如尿布的購買,過程中而不用擔心數據洩漏被數據廠商拿去變賣。根據 LiveRamp 的說法,他們的雲端資料庫將會把每一個數據資料集完全獨立,且其數據分析可揭示如「嬰兒成長過程」中的品牌轉換的洞察。如此真實、強大、完整的數據,讓 RMN 對於廣告主而言,將不僅是成效型廣告工具,更是觀察消費者樣貌進而整合整體廣告預算規劃的重要依據。

對於全球 RMN 火車頭 Amazon 來說, 推出的 Amazon Marketing Cloud(簡稱 AMC)就是 Amazon Ads 的Data Clean Room 服務,就是為了讓其 DSP 平台功能全面升級。AMC 對於廣告主的主要功能在於「歸因和分析」,讓廣告主的第一方數據與 Amazon 生態系平台的第一方數據集整合,包含了媒體和零售屬性數據,例如:Twitch,Fire TV,Kindle,Sizmek 廣告聯播網、Amazon 官網、應用程式、Fresh商店、Whole Foods 商店的數據。透過整個生態系的數據的整合,廣告主更可以知道每一個產品的銷售業績,究竟是透過哪一些渠道被創造,進而去調整優化整體廣告投放策略。的確,大宗的廣告主皆是 Amazon 的供應商廣告主,不過這樣的數據運用也是可以給非典型 Amazon 供應商,例如汽車品牌廣告主,可透過 Amazon DSP 來結合AMC 數據找出購買新車即出現在汽車銷售點的目標族群,進而觸及更多潛力買家。

結論

2024 年下半年全面淘汰第三方 Cookies,並以 Privacy Sandbox 等專案替代,屆時我們可以想像「廣告成效」以及「廣告歸因」將會受到很大衝擊。廣告歸因未來將無法向現在一樣追蹤成效,因此 DCR 將有助於補足及強化成效歸因的問題。

另外,前文提及 DCR 更像是 Open Internet 範疇的商業服務,因此我們也可以預見 DCR 服務商除了競爭更加劇烈,更會彼此合作尋求更大的潛在商機,例如LiveRamp 與 Snowflake 的合作就是最佳案例,Snowflake 平台可支援 LiveRamp Identity,讓客戶可以輕鬆地整合來自多個來源的數據,同時保持對個人身份的準確性和隱私保護。透過此合作,Snowflake 可運用來自 LiveRamp 平台的數據合作夥伴,包含連網電視、社群平台、零售媒體、行動媒體、數位廣告等,在 Snowflake上加速和強化的 ID 匹配和身份解析,同時保護個人 PII 數據。雙方合作同時也意謂「數據互通性」符合 OPJA 規範,我想這將是 DCR 產品及服務的重要核心發展趨勢。(by Brick)

【技術議題】

【聯繫與社群】

有任何問題與反饋?歡迎與我們聯繫: [email protected]

也歡迎在 LinkedIn 上追蹤我們,接收即時發刊與活動訊息!

核稿編輯:Ariel,部分內容亦有透過 AI 協助撰寫