TPG 週刊 Issue 54 - 台灣的零售媒體元年?

本週台灣零售及數位廣告市場最熱門話題,就是 B2C 電商龍頭 Momo 宣布進軍數位廣告市場,發展自家零售廣告媒體(Retail Media Network,簡稱 RMN),我想這對於 TPG 週刊廣大的讀者來說,這應該是意料中的產業趨勢發展。許多品牌供應商是在「不情願」的情況下購買零售媒體廣告,只因不想得罪通路平台,或是擔心自己品牌在搜尋結果排名更低。反之,零售平台則擔心品牌供應商,會因零售媒體廣告的投資,將其作為平台交易費的談判籌碼。

【新聞短評】

Potential TikTok ban sends advertisers scrambling

上週 TikTok 執行長周受資,在美國國會聽證會上,接受美國議員們炮火猛烈的質詢。後續 TikTok 是否在美國禁用,至今仍是懸而未決。根據 Insider Intelligence 調查,TikTok 在美國的廣告收入預計將在今年達到68.3億美元,而此數字去年僅是7.8億美元,如此亮眼的廣告量,皆因目前美國 MAU 已達1.5 億人,因此廣告主對於 TikTok 與美國國家社會關係感到緊張,因此要求 TikTok 提供保證確實保護用戶隱私,並定期回答品牌與使用者之間,建立可信賴關係相關問題。(by Brick)

Adobe Is Training Generative AI For Its Customer Data Platform

生成式人工智慧現在已是全球科技大廠,基礎裝備競賽的重點佈局。Adobe 近期發表 Sensei GenAI,提供全新生成式自動化的客戶體驗,包含對話式體驗、受眾旅程建立、行銷文案生成、生成文字說明等。此外,企業客戶還可以選擇任何大型語言模型作為其訓練數據集。目前,這些功能目前尚未在 Adobe 的 CDP 中啟用, 但我們可以想像,Sensei GenAI 一但支援 Adobe Real-Time CDP,將對客戶關係管理及行銷自動化帶來莫大的效益,這類的應用也將是市場 MarTech Solution 必考題。(by Brick)

Biggest Google Ranking Factors On Conversions

Whitespark 發表了2023年版本的《在地搜索排名因素研究》(Local Search Ranking Factors study,LSRF),該研究基於對44名 SEO 從業者的調查,他們提供了基於與客戶的實際搜索引擎優化(SEO)實戰經驗的反饋。參與者被要求權衡和排名 Google 搜尋的每個組別排名信號的屬性,例如 Google 商業資訊摘要(GBP)、頁面、評論、連結、行為、引用和個人化。根據此份報告,GBP 及頁面信號最為重要,所謂的 GBP(Google Business Profile)是在地商店 SEO 的重要元素,泛指所有的商業資訊,包括業務類別、詳細的業務描述、正確的地址和營業時間等。「頁面訊號」則是使用者與網頁互動體驗,包含點擊、停留、跳出、分享等行為。(by Brick)

UK regulator sides with Microsoft over Call of Duty on PlayStation concerns

在第 39 期週刊時我們曾經分享,微軟因為其動視暴雪的收購案受到美國政府調查,認為會有壟斷的疑慮。而就在本週此收購案得到重大進展,英國政府認為此案至少在遊戲內容的部分,並不會造成巨大的壟斷問題,動視暴雪旗下的知名遊戲如 Call of Duty (決勝時刻)或是 Diablo(暗黑破壞神)並不會因為被微軟收購而變成微軟旗下遊樂器 Xbox 獨佔的軟體。若雲端遊戲也沒有類似壟斷疑慮的話,很有可能在四月內就會通過合併的審查。對於微軟來說,動視暴雪是其進軍廣告市場相當重要的一步棋,動視暴雪旗下的 King 擁有的 Cnady Crush, 可是擁有超過 27 億的下載量的豐富 App 資料來源與庫存。(by Richard)

On TikTok, USA Today Finds Traction Without News

TikTok 已成為國外媒體和行銷社群的顯學。對於新聞業者而言,從短影片平台中直接獲得連回本站的流量似乎不太可能,USA Today 的作法或許值得參考。該公司將內容重新包裝成兩個品牌「Humankind」和「Problem Solved」在多個社交平台上發布,並取得了顯著成長,為其帶來了廣告收入和品牌知名度。「Humankind」主要分享暖心感人的新聞片段,在 TikTok 上擁有 420 萬粉絲,超過 CNN、華盛頓郵報、Disney 和 Nike。「Problem Solved」則為年輕受眾提供生活小技巧,在 TikTok 上擁有120萬粉絲,去年新增了44萬粉絲。(by Richard)

Ad Industry Launches Effort to Revise New Standard Terms & Conditions for Digital Advertising

IAB 與 4A 廣告公司從 2001 年便合作制定了一份標準版的網路廣告合約,提供廣告主、代理商和媒體能夠作為參考。就在上週,IAB 宣布將與 4A 和 ANA(國際廣告主協會,Association of National Advertisers)合作更新此一標準合約,這會是十多年以來的首次重大更新。新版本可能包括適用於社交媒體平台、DSP 和 SSP 等廣告技術平台的相關條款,以及關於第三方驗證和可視性標準的更新。此標準合約的制定,最主要還是希望能加速廣告買賣雙方的合約談判,與拉齊產業間的付款時程。此外,對於新一代的隱私相關法規如 COPPA 或 HIPPA 等,這份合約也會提供清楚的規範以及限制給買賣雙方。(by Richard)

【長文閱讀】

RETAIL MEDIA'S MEASUREMENT PROBLEM—INDUSTRY MUST SOLVE STANDARDIZATION ISSUE TO MEET GROWTH PROJECTIONS

本週台灣零售及數位廣告市場最熱門話題,就是 B2C 電商龍頭 Momo 宣布進軍數位廣告市場,發展自家零售廣告媒體(Retail Media Network,簡稱 RMN),我想這對於 TPG 週刊廣大的讀者來說,這應該是意料中的產業趨勢發展。畢竟,本刊已多次報導目前全球數位廣告成長有兩大火車頭,除了連網電視(CTV)鯨吞蠶食傳統電視廣告及 YouTube 影音廣告 ,另外一大勢力席捲 Meta 及 Google Ads 廣告大餅就是零售廣告媒體。根據 Forrester 的研究估計,去年在美國零售媒體廣告量為 400 億美元,而這個數字到 2026 年將增加到 850 億美元。當然,這趨勢絕對不僅限於美國市場,GroupM 在零售媒體廣告的預算投入, 至 2022 年底估計為 1010 億美元,相較 2021 年增加 15%。確實,以現在全球經濟環境中,我們很難想像廣告業中,竟然有企業可以逆勢成長如斯,廣告市場買賣雙方不是早已怨聲載道預算下修或是根本被砍,零售廣告媒體仍是保持大幅度的成長。

為何零售業紛紛投入廣告事業

從獲利結構來思考零售業,為何紛紛投入廣告事業,就以近期 Momo 富邦媒為例,該公司是台灣 B2C 電商龍頭,其 2022 年度財報揭露合併營收為 1,034.4 億元,年增 17%,突破台灣電商年營收超過千億元的紀錄,但實際的淨利率為 3.32%(低於 2021 年)。然而,對於一個線上零售商來說,擴大零售版圖往往僅是是為了收入拼市占而非利潤拚獲利。因此,創造利潤最快的方式就是創造額外的收入來源。

以美國市場來說,電商龍頭 Amazon 投入零售媒體廣告的震撼彈,締造新的數位廣告盛世。從 2016 年至 2021 年,短短五年內將零售媒體市場,從 10 億美元推升至 300 億美元,成長速度遠遠超越當年,關鍵字廣告及社群媒體廣告問世的成長速度。因而 Amazon Ads 席捲美國數位廣告市場且撼動長期雙頭壟斷的僵局,造就零售廣告媒體成為零售業及品牌廣告主的剛性需求。根據 Adage 報導,零售媒體廣告的淨利率為 40%至80%,面對如此誘人的高利潤商機,焉能不心動投入搶食廣告市場大餅。而對於品牌廣告主來說,零售媒體廣告是一種新的方式來瞄準顧客,擺脫廣告預算長期被 Meta 及 Google 綁架的局面。

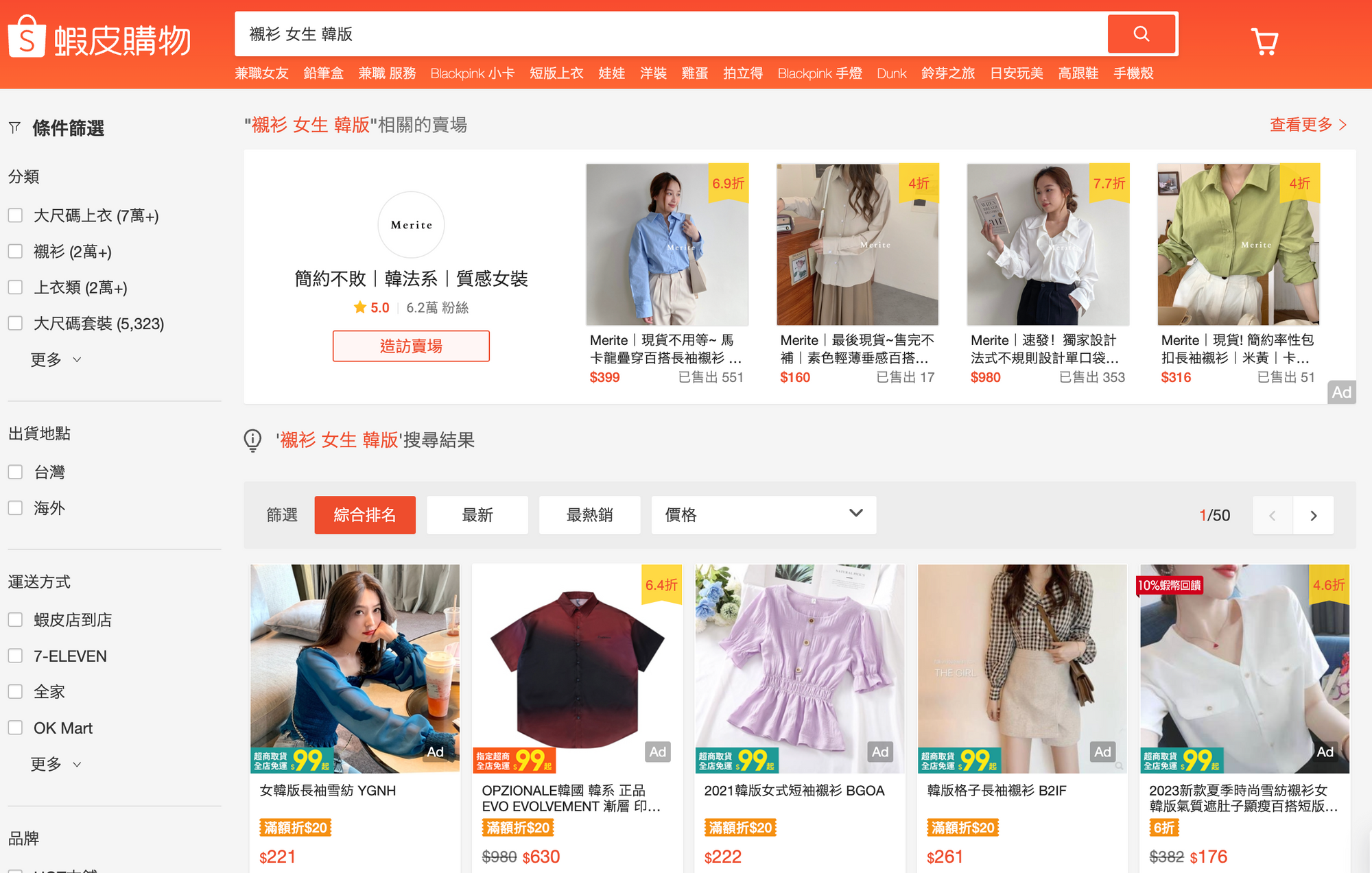

以台灣市場來說,其實零售媒體廣告早已發生,但目前充其量僅是一個廣告服務或功能的存在,尚未成為風靡零售業的產業趨勢熱潮,但仍有部分大平台提供類似服務。舉例來說「蝦皮廣告」正是運用其電商網站的版位及流量,在使用者搜尋及瀏覽的路徑當中,曝光「搜尋廣告」及「橫幅廣告」,甚或在首頁及商品詳情頁曝光的「關聯廣告」,對零售媒體廣告來說,核心關鍵技術是搜尋引擎及關鍵字廣告應用,因此對於品牌客戶來說,透過使用者在賣場搜尋尋找商品的歷程中,顯示匹配品牌關鍵字的廣告,通常轉換效果極佳,廣告轉換率高於10%以上,相較於一般成效型數位廣告不到1%的轉換率,對品牌客戶來說是絕佳的獲利工具。

台灣電商平台類似服務,如露天拍賣的關鍵字廣告及關聯廣告,更是該平台平台交易費以外的主要收入來源。如同本刊50期報導,Amazon 運用其搜尋服務提供廣告服務,高效橫掃廣告主預算,搜尋廣告更是占了零售媒體大部分的支出,甚至當前諸多對於使用者追蹤及再行銷的全球隱私權政策,反而讓「站內搜尋廣告」成為其中一個大贏家。

台灣零售媒體廣告風潮將起

雖然 Momo 購物才剛宣布進軍零售媒體廣告,但我們已可以想像它將在台灣數位廣告市場佔有一席之地。道理很簡單,這仍是一個「流量為先、數據為王的零和遊戲」。

首先,如同前文所述的蝦皮廣告及露天關鍵字廣告,在產品及技術來看,零售媒體廣告早已問世,並不是一門新題材。為何 Momo 購物宣布進軍廣告業,就成為眾所矚目的焦點,主因在於 Momo 購物代表不僅是台灣 B2C 電商龍頭,在去年破千億台幣的營收當中,更是代表一個擁有台灣最大第一方交易數據平台,挾帶1380萬 MAU的流量來投入發展廣告事業,要知道任何廣告商業模式根本之道即是「流量」、「數據」、「廣告預算」,而 Momo 購物三項皆備。

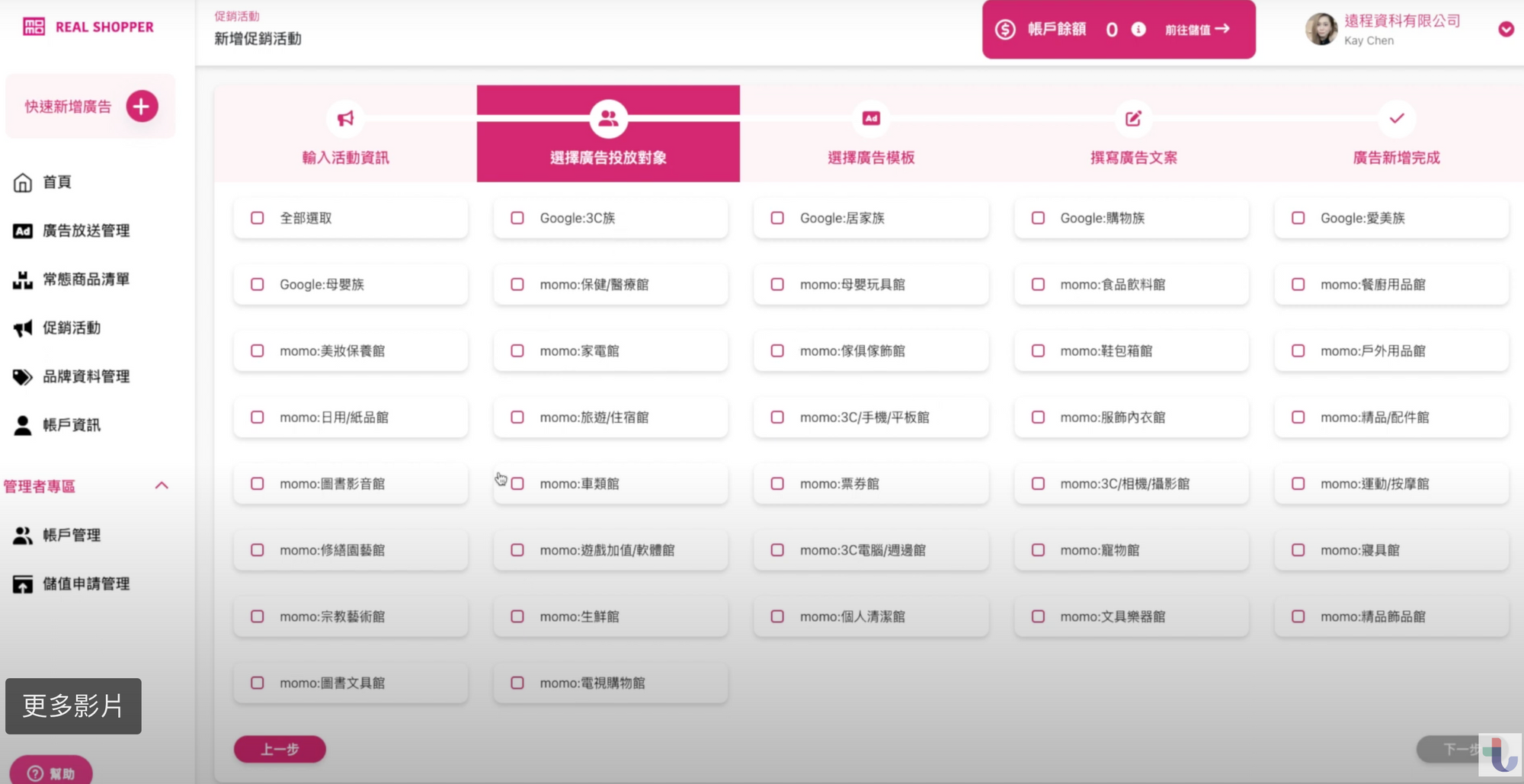

甚至,Momo 購物也並不完全沒廣告經驗,其為品牌所服務的 Google及 Meta 供應商廣告,也讓 Momo 購物累積一定程度數據與廣告變現的做法。以 Momo 購物的供應商廣告 Google Real Shopper 為例,如下圖所示:

為了品牌供應商可以在每檔 Google Real Shopper 廣告活動中,能清楚追蹤到品牌獨立廣告成效,勢必得花費一番心力將供應商的產品目錄的資料結構優化。因此,供應商管理平台 SCM 在商品管理過程中,就會扮演很重要的角色。另外,在廣告受眾設定,除了讓品牌供應商可選擇 Google Ad 既有的興趣受眾,更讓提供客戶勾選 「Momo 購物各館的受眾」,這其中勢必包含各產品類別的交易數據,作為廣告的目標受眾,而這些數據皆是來自其 CDP 及 CRM 的資料庫。

然而,這也僅是 Momo 購物與外部廣告媒體合作的供應商廣告,不是本文所探討零售媒體廣告,兩者之間的差異在於,Momo 購物提供的 Google 或是 Meta 的供應商廣告,是讓廣告主可以運用 Momo 購物數據,在 Google、Meta上成為自訂的目標受眾進而在兩大媒體上曝光,廣告轉換訂單的認列,仍舊是根據 Google、Meta 預設認列歸因方式 ,這些目的皆是電商平台與品牌之間互利為前提,電商獲得更多來來自廣告預算的流量,而廣告主獲得因電商平台釋出的交易數據,創造更好的銷售業績。

至於 Momo 購物發展零售媒體廣告重點,如同前文提及過 Amazon 及蝦皮廣告的做法,透過搜尋結果及關鍵字廣告的結合,整合 Momo 購物的 CDP 及 SCM 數據,這種做法也的確是目前零售媒體1.0成功之道,因此 Momo 購物的下一步,除了優化目前站內搜尋引擎搜尋結果,更要運用第一方數據的優勢,完整追蹤歸因廣告轉換,打造讓廣告主能信服的廣告系統及成效報表。另外,我們可以持續關注台灣零售產業,因 Momo 購物的廣告佈局,是否刺激其他競爭者對於零售媒體的投入,促成台灣零售媒體廣告新浪潮。此外,來自 D2C 的 OMO 零售業者,大有機會在零售媒體大戰中,另闢不同 B2C Momo 購物的新局面。

零售媒體發展的最大阻礙:廣告成效的黑盒子

回到全球零售媒體發展趨勢來看,當產業欣欣向榮持續成長過程,勢必讓各產業零售商在自家平台發展零售媒體廣告。的確,透過第一方數據及電商平台流量的廣告,成效明顯比一般數位廣告好。但是,畢竟各家在廣告轉換成效歸因,目前仍無統一標準,這也意味著廣告成效是一個「黑盒子」。

甚至,許多品牌供應商是在「不情願」的情況下購買零售媒體廣告,只因不想得罪通路平台,或是擔心自己品牌在搜尋結果排名更低。反之,零售平台則擔心品牌供應商,會因零售媒體廣告的投資,將其作為平台交易費的談判籌碼。如此矛盾的通路與品牌供應商關係,勢必成為產業發展的阻礙。本刊50期曾報導過,Amazon 從平台上的賣家所抽取的收入分潤已超過 50% (交易手續費、物流倉儲費),若再加上平均 15% Amazon 廣告費,這的確讓品牌供應商很直接意識到銷售成本的問題,甚至出走自尋擁抱 D2C 電商。

因此,透明且可被信任廣告成效報表,才是解決雙方矛盾關係的正解。目前各方組織包含 IAB、Path to Purchase 以及類似台灣 TPG 社團的 Retail Media Guild 皆已投入討論零售媒體的發展趨勢,目標皆是提出一套透明化統一標準,讓整體零售媒體廣告能更持續規模化發展,尤其當2024年正式 Cookieless 全面啟動,坐擁第一方數據的零售媒體廣告,標準化透明的零售媒體廣告歸因,將是其發展至要關鍵 。(by Brick)

【技術議題】

【聯繫與社群】

有任何問題與反饋?歡迎與我們聯繫: contact@publishergroup.tw

也歡迎在 LinkedIn 上追蹤我們,接收即時發刊與活動訊息!

核稿編輯:Ariel,部分內容亦有透過 AI 協助撰寫