§ Epic Games 贏得了對 Google 的訴訟,控訴後者在其 Google Play 應用商店和 Google Play Billing 服務上形成非法壟斷。§ Netflix 近期公布了首份收視觀看報告。§ Samsung TV Plus 與 Experian 合作。§ Google 將為全球隨機選擇的 1% Chrome 用戶啟用名為「追蹤保護」的新功能。 § 整體廣告市場在2023年呈現疲軟,TikTok 今年的廣告收入仍然成長了兩倍達到接近 200 億美元,明年要求六大代理商承諾更多預算。

TPG 週報會在台灣時間每週一早上 10:00 出刊,每一期將由 TPG 成員分享當週所閱讀的大小新聞與短評,還有不分新舊的優質閱讀文章分享。

【新聞短評】

TikTok Asks Advertisers to Spend 50% More Next Year

根據《The Information》報導,TikTok 正在與六大代理商(WPP、Omnicom、IPG、Publicis、Dentsu 和 Havas)要求承諾明年更多的預算——在美國約為每家 5 億美元。或許大家會覺得真是瘋了,但 TikTok 確實有這個本錢:儘管整體廣告市場在2023年呈現疲軟,TikTok 今年的廣告收入仍然成長了兩倍達到接近 200 億美元。許多廣告主管也表示,他們今年在 TikTok 花費遠超過當時承諾的金額。此外,根據 Insider Intelligence 的報告,Meta 在美國的數位廣告支出中佔比為 19.5%,但在成年人每日花費時間上僅占 7.6%。而 TikTok 則在時間花費上占 3.7%,但在數字廣告支出上僅占 2.3%,換而言之,TikTok 確實仍然是有相當高的成長空間。(by Richard)

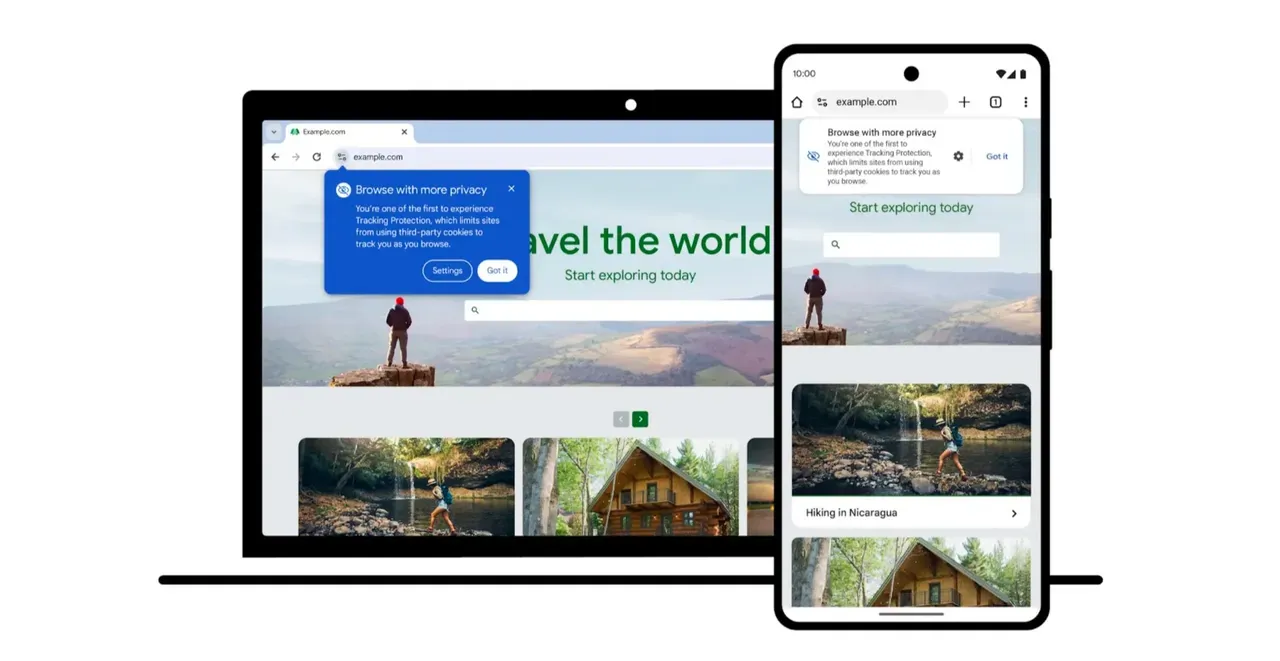

Google Plans To Ring In The New Year With Third-Party Cookie Deprecation (For Real)

Google 計劃於 2024 年 1 月 4 日開始淘汰第三方 Cookies。當日,Google 將為全球隨機選擇的 1% Chrome 用戶啟用名為「追蹤保護」的新功能,用以自動切斷網站對第三方 Cookies 的瀏覽。使用者可在 Chrome 網址欄的彈出窗口中看到通知。此舉是 Google 隱私沙盒計劃的一部分,旨在保護使用者隱私,但也受到了廣告行業的關注和批評。自 2019 年底 Google 宣布淘汰第三方 Cookies 計劃以來,Chrome 隱私沙盒的 API 已普遍推出,開發者和廣告科技公司可以整合這些 API。然而,廣告主和廣告代理商對此的測試進展緩慢,大多數人還未開始測試這些新工具。

Google 嘗試使「追蹤保護」的推出和測試盡可能無痛,但仍面臨批評。例如,TTD Bill Simmons 表示,隱私沙盒可能導致廣告價格下降、頁面下載速度放緩,並強化 Google 在數位廣告生態系統中的地位。他批評 Google 以自身利益為先,忽視了整個廣告行業的需求。這表明,儘管 Google 推進隱私保護措施,但其在廣告行業內仍面臨重大挑戰。進一步來說,如果犧牲商業公平正義才能成就使用者隱私保護,除了批評之餘,企業更應積極佈局應對2024年 Web 精準廣告末日的到來,讓危機變成務實的轉機。(by Brick)

Why brands aren’t fully invested in retail media networks

RMN 在成長動能的一大阻礙,就是平台的碎片化。這樣的現象就如同 CTV 在許多國家,因為裝置及平台流量的碎片化,很難像美國市場般蓬勃發展。即便如此,RMN 的確是廣告主及代理商在2024年廣告流量佈局的重點。然而,廣告主投資 RMN,只能看到其 RMN 一部分,這導致在多個零售商之間的策略分散。更重要的是,RMN 的測量方式與一般廣告平台不同(各 RMN 平台也不同),廣告主難以將其表現與非 RMN 媒體策略進行比較。本刊54期曾報導過,零售媒體發展的最大阻礙即是廣告成效的黑盒子。甚至,許多品牌供應商是在「不情願」的情況下購買零售媒體廣告,只因不想得罪通路平台,或是擔心自己品牌在搜尋結果排名更低。反之,零售平台則擔心品牌供應商,會因零售媒體廣告的投資,將其作為平台交易費的談判籌碼。我想,這些都是此刻及未來 RMN 發展得排除的阻礙。(by Brick)

TikTok confirms small test of an ad-free subscription tier outside the US

TikTok 正計劃推出一個無廣告的訂閱服務,價格為每月4.99美元。今年10月 Android Authority 首次報導此消息,指出 TikTok 應用程式內的代碼透露了這項計劃。目前,TikTok 確認正在一個英語市場(非美國)進行測試,但否認了該服務即將在美國推出的報導。這項訂閱只能移除掉 TikTok 系統上的廣告,沒辦法排除 KOL 們去接的業配內容。

TikTok 的主要收入來源是廣告,儘管數位廣告市場成長普遍放緩,但 TikTok 表現仍是異軍突起。Cowen 的研究顯示,60%的廣告購買者更喜歡 TikTok 作為短片影音平台。至於無廣告訂閱能否有效替代廣告收入仍有許多變數,但 TikTok 顯然願意嘗試這一模式,跟隨其他社交媒體如 X 和 YouTube 的步伐。(by Brick)

Digital Revenue Slips 0.5% For UK Publishers

2023數位媒體的營收狀況如何?根據英國線上媒體協會 (Association of Online Publishers,簡稱 AOP)和 Deloitte的媒體營收指數報告(Digital Publishers' Revenue Index,簡稱 DPRI),超過一半(58%)的媒體今年報告收入增加。然而,2023年第三季度的整體數位收入同比下降了0.5%,總計1.53億英鎊。DPRI 指出,第三季度數位媒體收入保持平穩,但展示廣告(下降4.2%)、串流影音(下降14.3%)和贊助(如冠名及活動贊助)(下降25.9%)顯著下降。不過,這些損失大部分被持續增長的訂閱收入(增長11.7%)所抵消。訂閱收入抵銷廣告收入衰退的結果,意味著數位媒體市場正逐漸從傳統的廣告驅動模式轉向更加多元和持續性的收入來源,其中訂閱模式成為關鍵因素。對於數位媒體業者來說,投入建立和維護與會員的長期關係,並提供高質量、專屬的內容來吸引和保留訂閱者,早已是全球媒體存活的基本技能。(by Brick)

The power of affiliate marketing: Why gift guides are everywhere this year

電商、媒體、內容平台都卯足全力在搶攻節慶商機,從 Goop、紐約時報到 TikTok 創作者,都紛紛推出各式各樣的購物指南,運用聯盟行銷的方式分食高達 1.317 兆美元的行銷預算大餅。根據 eMarketer 2023 年聯盟行銷報告,全球聯盟行銷預算約為140億美元,而根據 Martech Record 的數據顯示,將近一半 ( 48% ) 的行銷人員表示今年會增加對此媒體的投資佔比。據 Gen3 Marketing 在今年6月的數據說明,美國行銷人員在整個消費者購買旅程中都使用聯盟行銷,包括品牌認知 ( 56% )、考慮購買 ( 58% ) 和 下單購買 ( 50% )。

此外,隨著消費者對花錢越來越謹慎,提供更多個人化的購物指南可以刺激他們購買,據 Twilio 的數據顯示,全球約 56% 的成年人會在個性化購物體驗後,繼續回購商品。聯盟行銷在台灣常見的商業模式為品牌主與 KOL、KOC 合作為主,依照 KOL、KOC 帶貨能力加上折扣優惠碼等等的行銷方式進行。試想,台灣垂直媒體擁有內容產出以及專案包裝能力,是否大家可以從過去廣告聯播網,跨到媒體的「聯盟行銷聯播網」,或許這是台灣媒體另一條新的商業模式?(by Jeremy)

Samsung devices will get shake-up in advertisements soon

隨著傳統有線電視觀眾逐漸減少,CTV 透過支持廣告的串流媒體,努力吸引這些流失觀眾。Samsung TV Plus 與 Experian 最近的合作,標誌著在 CTV 廣告環境中一個重大進展:針對不同家庭客製化廣告。這一合作將 Experian 擁有的家戶數據整合到 Samsung DSP 平台,利用 Samsung 裝置(如智慧手機和智慧電視)為家庭用戶提供更精準的廣告。

Experian 提供了大量與家庭相關的數據,包括地址、IP位置和使用設備等,而 Samsung TV Plus 則擁有 ACR(自動內容識別)技術,能分析用戶的觀看內容。根據 Experian Marketing Service 的主管 Ali Mack 表示,這兩者結合的匹配率高達 95%。簡言之,CTV流量、ACR 和家戶數據將是全球 CTV 影廣廣告戰場必備的軍備,未來勢必可以在市場上看多更多類似的策略合作。(by Jeremy)

Netflix to squeak past Disney+ in US advertising revenue in 2024 - report

Netflix 自從今年10月宣布 Jeremi Gorman 離職由 Amy Reinhard 接任,Netflix 持續一步一腳印穩定成長。 Netflix 預計於2024年在美國的廣告收入上超越 Disney+。根據 Insider Intelligence 的報告,Netflix 明年的廣告收入預計將增長50.3%,達到約10億美元。此佳績主因在於對「寄生共享密碼的打擊」和「提高無廣告訂閱方案價格」,促使更多觀眾轉向廣告支持方案。Netflix 在9月季度新增了近900萬訂閱者,其中近三分之一來自廣告支持方案。另一方面,Disney+ 預計在2024年的廣告收入將上升16.1%,達到約9.12億美元。目前,大約5%的 Netflix 美國訂閱者看到廣告,而 Disney+ 為17%。預計到明年,Disney+ 約五分之一的訂閱者將看到廣告,而 Netflix 的比例將輕微增長至7.5%。(by Brick)

Netflix Actually Shared Viewership Data

廣告主和戲劇創作者曾批評 Netflix 缺乏收視透明度,不公開串流內容的觀看時數。近期,Netflix 正面回應了這批評,並且公布了首份觀看報告。Netflix 接下來將會每年兩次的定期公開這份報告,目前公布的這份報告內容包括從 2023 年 1 月至 6 月超過 18,000 部影視作品的觀看時數、發布時間以及全球上架情況。不過要注意的是,報告僅包括觀看時數超過 50,000 小時的內容,並四捨五入至最接近的 100,000 小時。其中 Netflix 原創作品就佔了總觀看時數的 55%,而像是無照律師和唐頓莊園這類屬授權內容則佔了 45%。近 4,000 部影集觀看時數介於 50,000 至 100,000 之間。

這些報告顯然皆是 Netflix 為了吸引品牌購買廣告。根據 Business Insider 的報導指出,目前廣告訂閱方案的全球用戶約有 1,500 萬人。觀看量是廣告主在購買串流媒體廣告時最關心的因素,就像在傳統電視上一樣。在串流影音平台投放影音廣告,卻仍是指定熱播戲劇。這概念似乎違背 Audience-Buying 的精神,回到傳統電視廣告的銷售方式。或許,這種做法就是為了彌補 Netflix 目前仍是相對陽春的廣告系統與廣告主期待之間的差距。(by Johnny)

7 trends for advertisers to watch in 2024

近期,eMarketer 舉辦 Advertising Trends to Watch for 2024 ,主題涵蓋了預測2024年人工智慧、第三方 Cookies 淘汰、CTV及電視測量、跨媒體競合等對於產業典範轉移發展,合計共七大趨勢如下:

- Stability in digital ad spend :美國數位廣告支出在2019年至2023年的疫情期間達到了13.5%的複合年成長率(CAGR)。將在2027年 CAGR 將首次降至10%以下,為9.3%。明年,美國的數位廣告支出將達到3069.4億美元,高於今年的2702.4億美元。

- The loss of cookies will lead to consolidation:隨著 Google 在2024年全面淘汰 Cookies,預計各家 ID 解決方案之間將會推動合併與收購。Apple 明年趁勢推出 DSP 廣告平台,實現長期對廣告願景及抱負。

- AI will continue to make its mark:根據 MMA (Mobile Marketing Association)預測,創意構思、媒體規劃、搜尋以及非使用者 ID 的精準廣告(例如:內文比對精準廣告),將在生成式 AI 領域中成為重點發展應用。北美約18%的市場人士認為,生成型人工智慧已對他們的行業產生了重大影響,而32%的人認為這將在明年發生。

- Nielsen’s role in TV measurement will evolve:Nielsen 在電視測量主宰力看似衰退當中,但其實 CTV 的蓬勃發展並不會影響 Nielsen 在電視測量領先的地位。反之,其基礎建設、專業知識、媒體關係將持續影響整體電視測量產業。

- Increased demand for cohesive digital experiences:傳統電視訂閱用戶現在已是少數族群。除了數量持續銳減以外,更是形成越來越老的人口族群。根據預測,美國非付費電視觀眾首次超過傳統付費電視觀眾。更多人使用 CTV 載具來觀看免費 OTT 內容,這也促使平台使用者體驗的優化程度,不同內容服務過度碎片化將讓使用者遠離內容服務,因此更多內容「綑綁+整合服務」將是趨勢。

- Ad-supported streaming will be more popular:隨著 Amazon Prime推出廣告方案後,有望帶來31.3億美元的 CTV 廣告收入,超越 Roku 成為串流服務中第三高的收入者,2024年,美國 AVOD 觀眾將達到1.802億,Apple TV+將是最後一家推出支持廣告層次的主要串流服務。

- Smaller walled gardens will cross-pollinate:各獨立生態圈開始相互合作,例如 Google Ad Manager 與 X(前身為Twitter)的合作,或 Pinterest 、Snapchat 與 Amazon 的合作。此現象其中一個主因是 來自 RMN 掠奪數位廣告預算,促使不同陣營發展了不同以往的競合關係。(by Johnny、Brick)

【長文閱讀】

Epic win: Jury decides Google has illegal monopoly in app store fight

Google 在各地有不同的反壟斷官司,其中和 Epic Games 關於應用程式商店的訴訟中上週有了初步的結果:Epic Games 贏得了對 Google 的訴訟,控訴後者在其 Google Play 應用商店和 Google Play Billing 服務上形成非法壟斷。

陪審團一致認定 Google 在 Android 的應用程式商店市場和應用程式內支付具有壟斷地位,且其行為對競爭構成傷害。

官司的起源跟 Google 的擔憂

這一系列的官司始於 2020 年 8月,Epic Games 當時修改了《要塞英雄》應用程式內的購買機制,繞過 App Store 的支付系統,結果蘋果公司將《要塞英雄》從App Store下架,Epic Games 不服並提起訴訟。

然而在 2021 年時, Epic 在與蘋果的訴訟中幾乎全敗,法官裁定蘋果在十項指控中有九項勝訴,只有一項敗訴:阻止開發商在應用程式中將使用者帶到其他支付平台。

Google 非常擔心其他的頂尖遊戲開發者會效仿 Epic Games ,在 Google Play 外部推出遊戲,從而使 Google 失去 30% 的收入分成。例如微軟收購的動視暴雪旗下的《Candy Crush》若從 Google Play 跳槽,Google 將每年將損失 2.43 億美元的分潤收入。

根據法庭資料顯示,Google 在內部將這稱為「傳染效應」(contagion),預計可能的損失將高達 36 億美元,這自然會是對 Google 的一大問題。

Epic 到底要的是什麼?

Epic 無論是在蘋果或是 Google 的訴訟當中,都未要求補償經濟損失,而是「申請補償式禁令、要求兩大主要市場開放公平競爭,從而直接影響成千上萬的第三方應用程式開發商乃至億萬消費者」。

以這次的判決結果來說,我們仍然不知道 Epic 到底要的是什麼。Android 已經支持第三方應用商店,Epic 實際上也已經有營運了 Epic Games Store 應用程式商店,在法庭上 Google 也已經透過影片展示在 Android 手機上安裝 Epic Games Store 實際上只需 25 秒,並不如 Epic 所宣稱的需要八到九個步驟才能完成安裝。

客觀來看,由於安裝第三方應用程式商店確實會對使用者手機增加不少風險,如果沒有任何形式的警告或提示,這對安全性來說將會變成一場災難,會有相當多的惡意軟體或病毒可以從中入侵使用者的手機。

Epic 想要的另一件事,是能夠在 Google Play 和蘋果的 App Store 下載的 App 中使用自己的支付系統,目前這件事情在部分市場已經透過不同形式開放,甚至 Google 也願意針對手續費進行協商,留下如 Spotify 這樣的大型廠商使用 Google Play 的金流。

結論

對於本案,Google 顯然還會繼續進行上訴,法官也尚未決定 Google 需要做的具體補救措施為何,考慮到目前 Android 已經有支援第三方應用商店,在 Google Play 也已經開放第三方支付(但需要手續費),後續就算法庭有所要求、估計也不會對 Google 造成太大的實質影響。

然而在實質影響外,對於 Google 而言,任何一場反壟斷官司的敗仗消息傳出,對於整體士氣而言都會是相當不利。且這樣的消息,也勢必會對第三方的開發者們打下一支強心針,是否在接下來的日子當中會看到更多大型的遊戲或 App 開發商,轉奔第三方的應用商店,或是自行推出應用程式商店?這將會是市場關注的焦點。(by Richard)

【技術議題】

【聯繫與社群】

有任何問題與反饋?歡迎與我們聯繫: [email protected]

也歡迎在 LinkedIn 上追蹤我們,接收即時發刊與活動訊息!

核稿編輯:Ariel,部分內容亦有透過 AI 協助撰寫